Hemnet: Monopol der skal monetarisere på deres position

Disclaimer

Formålet med denne analyse er at præsentere Investment Panel Århus’ syn på aktien. Bemærk venligst, at analysen ikke er en investeringsanbefaling, men udelukkende udarbejdet til informationsformål. Investment Panel Århus påtager sig intet ansvar for eventuelle tab eller skader, der måtte opstå som følge af brugen af denne analyse eller de oplysninger, der er indeholdt heri. Vi opfordrer alle potentielle investorer til at foretage deres egen uafhængige undersøgelse og vurdering af aktien, inden de træffer en beslutning om at investere i den.

Analytikerens synspunkter og meninger, som er udtrykt i denne analyse, er baseret på offentligt tilgængelige oplysninger, der anses for at være pålidelige. Vi kan dog ikke garantere, at disse oplysninger er korrekte, fuldstændige eller aktuelle. Det er vigtigt at bemærke, at nogle medlemmer af Investment Panel ejer aktier i det analyserede selskab på udgivelsestidspunktet. Vi opfordrer alle læsere til at tage denne interesse i betragtning, når de evaluerer analysens synspunkter og konklusioner.

Introduktion

Hemnet er en svensk ejendomsvirksomhed, der har den mest brugte online platform for køb og salg af ejendomme i Sverige. Over 90% af alle solgte ejendomme i Sverige har været annonceret på Hemnet, og det er den mest populære ejendomsplatform i verden målt i besøg pr. 1000 indbyggere i hjemlandet. Hemnet blev dannet i 1998 som en interesseorganisation for ejendomsmæglere i Sverige, hvor de kunne annoncere deres boliger online. Deres platform giver et værktøj til at få et overblik over boliger til salg, og virksomheden tilbyder også services til både købere og sælgere, såsom data til ejendomsagenter omkring deres ejendomme, forsikringsprodukter og en indbygget beregner af boliglån hos langt de fleste banker i Sverige. Hemnets platform spiller en stor rolle i det svenske ejendomsmarked, hvor de forbinder købere og sælgere og giver dem information og værktøjer til at træffe den bedst mulige beslutning. Det har udviklet sig til at blive den største platform for boligannonceringer i Sverige og er i dag det 5. stærkeste brand i Sverige efter Google, Spotify, Youtube og Netflix.I gennemsnit bruger hver svensker 30 minutter om måneden på Hemnet og klikker 19 gange så meget på deres annoncer som på deres nærmeste konkurrent, hvilket gør dem til næsten den eneste rigtige online annonceringsmulighed i Sverige, hvis man skal sælge sin bolig. Hemnet begyndte først at tjene penge på deres platform i 2018 efter at General Atlantic og Sprints Capital købte virksomheden i 2016. Begge aktionærer er nu ude af virksomheden (General Atlantic solgte den sidste del den 31. januar 2023), så der er ingen risiko fra en stor aktionær, der skal ud af aktien i den nærmeste fremtid.

(Kilde: IPA, egen tilgang)

Forretningsmodel

Her har vi beskrevet hvordan en salgsprocess fungere, for at forstå hvordan Hemnets forretningsmodel fungere. Blå er processer, hvor Hemnet ikke er inkluderet. Grøn er processer hvor Hemnet har en indtægt. Rød er processer hvor Hemnet har en udgift.

En sælger af huset vælger at kontakte en salgsagent (hvad der svarer til en form for ejendomsmægler i dansk) eller en sælger bliver kontaktet af en salgsagent. Herefter bliver de enige om prisen på huset samt agentens betaling (ofte mellem1,3-3,5% af husets salgspris). Når alt dette er indgået bliver der lavet en salgsannonce samt underskrevet en salgserklæring. Denne base indgår Hemnet ikke.

Herefter præsentere agenten sælgeren for muligheden for om annoncen skal publiceres på Hemnet.se, hvilket over 90% vælger. Det er her sælgeren, der betaler for dette og kan sammenlignes med bilbasen bare for ejendomme. Dermed skal omkostningen til denne annoncering lægges oveni i omkostningerne til agenten.

Omkostningen til annoncering på Hemnet varierer alt efter prisen på huset samt hvilken pakke man vælger.

Basic pakken koster mellem SEK 1500-3340

Premium og plus pakker koster mellem SEK 2000-6500

Premium og plus pakken giver flere views end den originale pakke. Dette minder igen om Bilbasen hvor f.eks. Premium annoncer er større end Basic annoncer.

Udover disse pakker er der andre tillæg services f.eks. ”Raketen” hvilket betyder at når du har købt den, så kommer du øverst i søgningen de næste 4 dage.

Både omkostninger til salgsagenten og annoncering på Hemnet kan trækkes fra i skat. Så hvis man tjener penge på ens ejendom kan man fratrække omkostningerne brugt på hussalget, hvilket betyder at den faktisk annoncerings pris for sælgeren ofte bliver lavere

Agenter har incitament til at anbefale Hemnet til sælgere grundet at Hemnet er den største platform for Ejendomme og den platform med klart flest besøgende og derfor det sted med klart flest købere. Herudover har Hemnet også sikret at agenterne har yderligere incitament til at anbefale Hemnet, da de får en kommission hvor de i gennemsnit har fået mellem 27-28% af omsætningen i kommission.

Væksten skal komme fra højere monetarisering af platformen

Hemnets markedsposition er unik, men de har lignende platforme i Tyskland, England og Australien. I disse lang er annonceringsprisen markant højere end den er i Sverige. Australien der er det marked som minder mest om det Svenske er den gennemsnitlig ARPL (årlige omsætning per annonce) på SEK 7940. Hvor online annoceringsomkostninger i Sverige gennemsnitligt svarer til 0,08% af ejendommens værdi (Plus 0,1% og Premium 0,16%) , hvor den i Australien 0,33% hvilket er 4 gange højere end i Sverige. I Australien er platformen mere moden og derfor ser vi Hemnet have en catch up vækst, og nå samme niveau som Rea Group der er Australiens pendant til Hemnet. Hemnet forventer selv at vækste 15-20% årligt. Derudover har Hemnet lavede yderligere produkter og services der kan understøtte væksten som f.eks. Hemnett Business der er en marketing service til agenter. Disse ekstra services + et bedre pris mix, hvor de regner med at få flere premium og plus annoncer bl.a. fra øget kommission til agenter, hvis de sælger disse annoncer. Derudover kommer der også vækst fra reklamer, hvor forskellige interessenter er interesserede i at komme ind på Hemnet.se. Her har de f.eks. De 10 største banker, så man automatisk kan søge om, hvad ejendommes ville koste at købe ved de forskellige banker eller forsikringer så man kan tjekke hvad indboforsikringen koster samt søge om den. Her er der flere forskellige vækstmuligheder også.

(Kilde: Hemnet, Q4 rapport)

Graf fra Hemnets Q4 rapport, hvor den viser hvad den gennemsnitlige annonceringspris på Hemnets hjemmeside, som man kan se er steget væsentligt de seneste 5 år.

(Kilde: IPA, egen tilgang)

Informationer hentet fra Reagroup.com, Scout24.com og Hemnet.se. Her kan man se, Hemnets listing price er markant mindre end dens konkurrenter på lignende markeder. Antager man at markedet minder om hinanden (mere om det senere) burde, der være en mulighed for øget vækst ved hjælp af højere annonceringspriser.

Profitabilitet

Hemnet har en model, hvor agenterne modtager en provision baseret på kundernes valg af annoncer. I 2022 besluttede Hemnet imidlertid at ændre denne model, så agenterne nu modtager en lavere grundprovision og en variabel provision baseret på antallet af yderligere services, de sælger. Ændringen blev indført for at skabe et incitament for agenterne til at sælge dyrere løsninger, der giver dem en højere fortjeneste, og for at sikre en bedre korrelation mellem provisionen og indtjeningen. Agenterne kan også finde det attraktivt at sælge plus/premium annoncer, da disse giver flere visninger, hvilket øger sandsynligheden for at sælge huset.

Hemnets platformstruktur betyder, at øget omsætning vil resultere i en højere margin, da deres omkostninger ikke stiger i samme tempo som omsætningen. I de seneste 5 år er omsætningen vokset med en CAGR på 24,2%, mens personaleomkostninger, admin- og provisionsomkostninger kun er vokset med 16%. Hemnet har også udtalt, at de ikke har behov for at ansætte i samme tempo som tidligere for at følge med til yderligere services, hvilket igen vil skabe øget profitabilitet på fremtidig omsætningsvækst. Personaleomkostninger udgjorde 20% af omsætningen, men faldt til 17% i 2022, og det forventes, at dette vil fortsætte.

(Kilde: Hemnet Q4 rapport)

På Hemnets hjemmeside findes en graf, der viser en stigning i antallet af visninger, hvis man vælger en plus/premium pakke i stedet for en basispakke.

Hemnets interessenter

Hemnets værdi ligger i at være det foretrukne sted for boligsalg, boligkøb og for dem, der har boligkøbere/sælgere som målgruppe.

- Hemnet har 3 vigtige interessenter: hussælgere (61% af omsætning), huskøbere (0% af omsætning) og salgsagenter (15% af omsætning), samt ejendomsudviklere og annoncører (15% af omsætningen).

- Hussælgere: For hussælgere tilbyder Hemnet et sted at annoncere deres ejendom til hele Sverige og maksimere sandsynligheden for salg. Hemnets plus/premium pakke og Raketen øger sandsynligheden for at få flere clicks og en højere placering i søgeresultaterne. For huskøbere tilbyder Hemnet et unikt overblik over alle ejendomme til salg i Sverige samt hjælpeapplikationer såsom en lynberegner for banklån, forsikringer og priser for lignende boliger i området.

- Salgsagenter: For salgsagenter er Hemnet en vigtig partner, da de anbefaler Hemnet til kunderne og modtager provision for kunder, der køber eller sælger på Hemnet. Hemnet tilbyder også marketingværktøjer og reklameplads til agenterne.

- Ejendomsudviklere og annoncører: For ejendomsudviklere og annoncører tilbyder Hemnet en attraktiv målgruppe af interessenter inden for ejendomme og ejendomshandel. Hemnet tilbyder også boliglånsberegnere og relevante reklamer til at give de besøgende et mere fuldendt indtryk af platformen.

Markedet

Et undermonetariseret:

Boligannonceringsmarkedet i andre lande har vist sig at være et “winner takes it all” marked, hvor netværkseffekter giver en unik markedsposition og potentiale for en høj profitabilitet. Det kræver både tid og penge at opbygge sådan en platform, men når den først er etableret, er der store indgangsbarrierer.

Det svenske ejendomsmarked er velegnet til en enkelt ejendomsplatform af flere årsager. Over 95% af alle ejendomshandler involverer en mellemmand, og alle salgsagenter er eksklusive. Der er også et konstant antal listede boliger, hvilket resulterer i en lav andel af C2C-handler og en høj konkurrence mellem mere end 2800 forskellige salgsagentbureauer. En salgsagent skal have en uddannelse for at kunne fungere som sådan og skal repræsentere både køber og sælger, hvilket er anderledes end i Danmark. Derudover har Sverige mange ejendomshandler (med nogle af verdens laveste liggetider), og det er normalt at have en liggetid på ca. 22 dage, mens det gennemsnitlige landsdækkende tal for liggetid er to måneder. Dette resulterer i mange handler og listings, hvilket er godt for markedet for boligannoncer. Det betaler sig ofte at bruge lidt ekstra marketingomkostninger for at få en køber til at byde lidt mere på en ejendom.

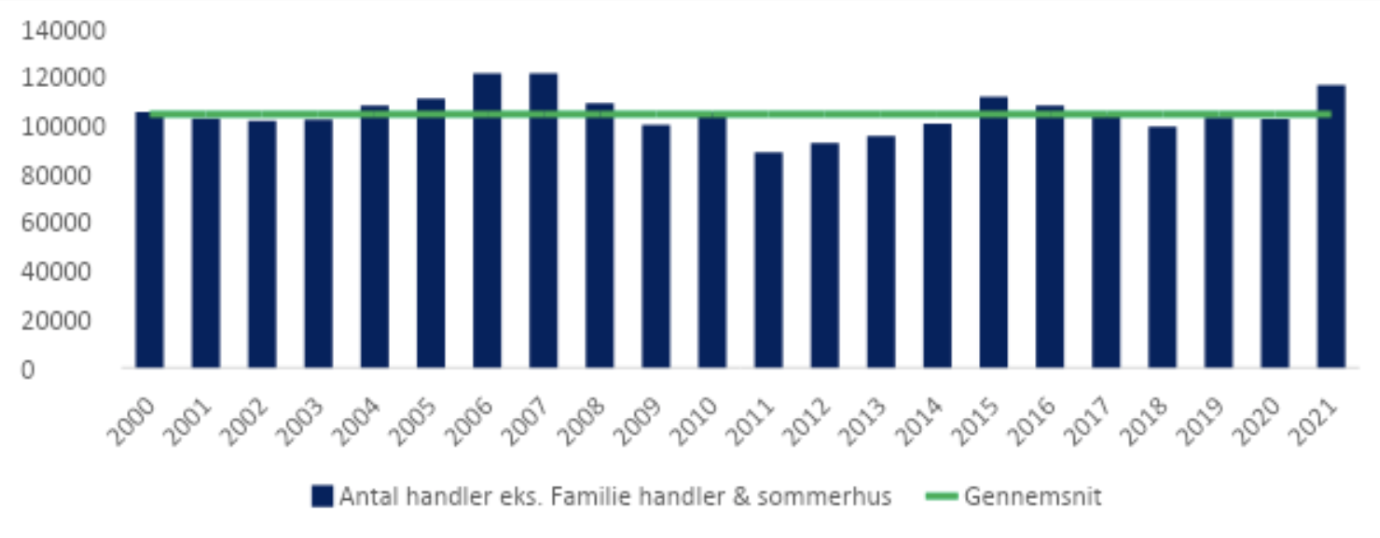

Det svenske ejendomsmarked er relativt stabilt, og da Hemnets forretningsmodel i højere grad afhænger af antallet af boliger, der er opført på platformen, snarere end værdien af disse boliger, er Hemnet endnu mere konsistent end det generelle ejendomsmarked. Når økonomier går i recession, ser man ofte et stigning i antallet af ejendomshandler, da folk bliver tvunget til at flytte fra dyrere boliger til billigere alternativer. Dette vil være en medvind for Hemnet. De følgende grafer giver et overblik over, hvor modstandsdygtig Hemnet og det svenske marked var under finanskrisen.

(Kilde: Hemnet, IPO prospekt)

(Kilde: Hemnet, IPO prospekt)

Styrker ved selskabet:

- Ledende position på markedet: Hemnet er den største online-platform for boliger i Sverige og har en førende position på markedet. Dette giver virksomheden en stærk konkurrencefordel og mulighed for at fortsætte sin vækst

- Stigende efterspørgsel efter online-platforme til boligkøb: Mange boligkøbere foretrækker at bruge online-platforme til at finde deres drømmebolig. Med den stigende efterspørgsel efter online-platforme til boligkøb, har Hemnet potentiale til at udvide sin kundebase og øge sine indtægter

- Attraktiv sted i ejendomsmarkedet: Hemnet ligger et sted i værdikæden, hvor de ikke er afhængige af et marked med stigende priser. De er afhængige af volumen af transaktioner og den er meget mere stabil, hvilket gør dem mere attraktive.

- Øget monetarisering skaber vækst: Hemnett er først lige begyndt at monetarisere på deres unikke position. Lignende markedet giver en indikation omkring, hvor man kan ende henne. Dermed forventer vi øget omsætningsvækst med en øget profitabilitet, hvilket vi finder meget interessant

Monopollignende tilstand med høje skifteomkostninger: Givet Hemnets postion på markedet og opbygningen af ejendoms markedet i Sverige har Hemnet noget, der minder om et monopol på markedet. Det ville koste mange penge og ressourcer, hvis man skulle lave en platform, der ville kunne konkurrere med Hemnet

Svagheder ved selskabet:

- Afhængighed af ejendomsmarkedet: Hemnets succes er afhængig af det svenske ejendomsmarked. Eventuelle nedgangstider på markedet kan føre til en reduktion i antallet af transaktioner og dermed reducere Hemnets indtægter. Vi har dog set på tal fra finanskrisen at antallet af transaktioner var forholdsvis stabile. Der kan dog komme tidspunkt som f.eks. Omkring 2011-2013 hvor antallet af transaktioner faldt en smule, hvilket vil påvirke omsætningen i den periode.

- Regulatoriske risici: Hemnet er underlagt forskellige regler og bestemmelser, herunder databeskyttelse, forbrugerbeskyttelse og konkurrenceretlige love. Ændringer i disse love og reguleringer kan påvirke Hemnets forretningsmodel og indtægter

- Teknologiske risici: Hemnet er afhængig af teknologi til at levere sine tjenester. Enhver forstyrrelse eller fejl i teknologien kan føre til en midlertidig nedetid, som kan påvirke Hemnets ry og kundetilfredshed

- Adfærdsrisici: Hemnets succes afhænger også af forbrugernes adfærd og præferencer. Eventuelle ændringer i forbrugernes adfærd og præferencer kan påvirke Hemnets markedsandel og indtSaveægter.

- Lav til ingen vækst i det underliggende marked: Antallet af transaktioner er meget stabilt og ser ikke ud til stige. Dermed er de nødsaget til at opnå vækst ved hæve priserne. Når de har nået toppunkt for prisen er der derfor ikke yderligere vækstmuligheder på samme måde

For at værdisætte Hemnet har vi primært brugt en DCF analyse, der værdiansætter Hemnet ud fra dens fremtidige pengestrømme. Vi har beregnet for forskellige værdier, da vi har brugt to forskellige måder beregner terminalleddet. Den ene er Gordon growth, hvor vi antager at virksomheden vokser med en fast rate resten af dens levetid og udbetaler det hele i udbytte og den anden antager at man sælger virksomheden om 10 år til en bestemt EV/EBIT multipel. Derudover har vi også lavet en peer analyse for at se hvordan den bliver værdisat i forhold til lignende selskaber i andre lande.

(Kilde: IPA, egen tilgang)

Analysen viser, at Hemnet AB handles til en præmie i forhold til deres konkurrenter. Vi mener dog, at det er berettiget, at Hemnet handles med en præmie i forhold til konkurrenterne, da de er flere år bagud i forhold til at monetarisere deres platform. Derfor forventer vi, at Hemnet vil opleve en højere vækst i de kommende år, samtidig med at Hemnets position er mere unik end dens konkurrenters. Af disse årsager synes vi også, at det er passende, at Hemnet handles til en betydelig præmie i forhold til konkurrenterne.

Antagelser for valuation:

- Vi har gjort følgende antagelser i vores base case DCF analyse, der er en 10 årig modellerings periode efterfulgt af et terminal periode med 3% vækst:

- 10Y CAGR omsætningsvækst på 11,5%, dette stemmer overens med Hemnets egen forventninger. De forventer selv at vækste med 15-20% årligt de næste par år. Dette skal primært komme fra højere gennemsnitlige annonceringspriser og yderligere produkter til annoncører.

- Gennemsnitlig EBIT margin på 50,6% og gennemsnitlig EBITDA margin på 53,94%. Dette er under Hemnets egen forventningen, hvor de efter 2024 forventer en EBITDA margin over 55%

- Gennemsnitlig tax rate på 22%

- WACC på 7%

- Depreciation & amortisation på 3,3% af omsætningen

- Net working capital på -7,5% af omsætningen

- CAPEX udgør i gennemsnit 1,7% af omsætningen

- Exit-multipel: 18,8x LTM EBITDA

Selskabets egne forventninger

DCF værdier

Sensitivitetsanalyse

Vi har også lavet en sensitivitets analyse ud fra forskellige parametre der bliver ændret. Sensitivitetsanalyserne bliver lavet ud fra en IRR, hvilket betyder, hvor meget man kan få en forvente at få i afkast i en 10 årig periode, hvor vi antager at sælge aktien om 10 år. Her skal man huske at vores WACC er 7,0%, så hvis IRR er under 7,0% giver det et negativt forventet afkast i forhold til dens risiko i forhold til markedet.

Den første sensitivitets analyse bliver lavet ud fa at vi ændrer i vækstestimaterne og EBIT-marginerne, hvor antagelsen er at man kan sælge Hemnet til en EV/EBIT multiple på 20,4 om 10 år:

(Kilde: IPA, egen tilgang)

Her er der lavet en sensitivitetsanalyse, hvor man kan forvente at få i årlige afkast i en periode på 10 år i forhold til forskellige vækstrater og EBIT marginer. Her er vores basis scenarie at 11,5% i vækst hvert år og en EBIT margin på 50,7% giver et forventet afkast på 9,0% om året. Falder marginen derimod til 47,66% og væksten til 8,5% så bliver det årlige afkast på 5,4%, hvilket vi forventer er under markedet. Dette skal man have med i tankerne, når man investere i denne virksomhed.

(Kilde: IPA, egen tilgang)

Her er der lavet en sensitivitetsanalyse, hvor man kan forvente at få i årlige afkast i en periode på 10 år i forhold til priser man køber aktien til og hvilken multipel man sælger aktien til om 10 år. Her er vores basis scenarie at en pris på 166,30 og at man kan sælge den til 20,4x EBIT om 10 år vil give et årligt afkast på 9,0%. Køber man den derimod til 216,10 SEK og kun kan sælge den til 14,3x EBIT om 10 år, så bliver afkastet kun 2,9% om året, hvilket er meget lavt.

Konklusion

Hemnet er et af de største kvalitetsselskaber i vores investeringsunivers med en unik forretningsmodel og stærk position på markedet. Dette betyder, at aktien handles til en højere pris og har en begrænset upside. Dog anser vi stadig selskabet for at have en upside og give et afkast på 9,0% om året, hvilket er over det gennemsnitlige afkast for small cap. Hemnet har meget få store risici, og er derfor interessant at have som en del af porteføljen, da det vil fungere som et stabilt element. Vi har købt en position i Hemnet i vores modelportefølje, der vil fungere som et stabiliserende element og give plads til at investere i aktier med større risikopræmie. Vi vil overveje at supplere op med en større position i Hemnet, hvis aktien skulle falde mere i værdi.