Danske Andelskassers Bank – Potentiel kursgevinst ved overtagelse

Banksektoren i Danmark er de seneste år blevet konsolideret, da flere små regionale banker enten er fusioneret eller er blevet opkøbt af en større bank. De seneste fem år, fra 2013 til 2018 har der været 20 opkøb og fusioner, hvoraf den mest aktuelle mellem Ringkjøbing Landbobank og Nordjyske Bank også har været én af de største.

Den øgede konsolidering i banksektoren er særlig drevet af, at større danske banker er på jagt efter omkostningssynergier og en større kundegruppe, som kan skabe vækst til den eksisterende forretning. Samtidig står mange af de små regionale banker også over for udfordringer som f.eks. øget kapitalkrav og regulatoriske krav, som øger omkostningerne for småbankerne. Derfor kan flere småbanker også været tvunget til at lade sig fusionere eller blive opkøbt. Dette medfører, at der netop nu er mange interessante børsnoterede banker, som kan være opkøbsemner for de større aktører. Senest i foråret 2018 blev aktierne i Nordjyske Bank handlet op fra kurs 119 DKK til afnoteringskursen på 190 DKK svarende til en stigning på 59,7%, hvorefter Nordjyske Bank fusionerede ind i Ringkjøbing Landbobank.

Omstændighederne i Danske Andelskassers Bank

Helt aktuelt er Danske Andelskassers Bank (fremover benævnt DAB) et interessant opkøbsemne at følge. DAB er børsnoteret på det danske Small Cap-indeks med en markedsværdi på 842,6 mio. DKK. Den 26. september 2018 solgte Lind Invest hele sin aktiebeholdning i DAB svarende til 27,05% af de samlede aktier. Køberen var Spar Nord Bank (fremover benævnt Spar Nord), som gav kurs 6 DKK pr. aktie svarende til 236 mio. DKK. Det var en præmie på 58,7% i forhold til lukkekursen forinden købet, hvor DAB blev handlet til kurs 3,78 DKK. Siden har aktiekursen stabiliseret sig og handles til kurs 5,76 DKK. Spar Nord har de seneste handelsdage også været nettokøbere i DAB med en stor købsandel af den daglige volume, hvilket indikerer opkøbsinteressen. Det kan dog ikke endeligt afgøres, om det er banken selv, eller om det er kunderne i Spar Nord, der køber op.

På trods af denne usikkerhed ser IPA dog, at Spar Nord opkøber hele DAB eller i første omgang som minimum giver et indikativt opkøbstilbud på alle aktierne inden for en kort tidsperiode. Dette kan udløse en gevinst for aktionærerne i DAB. Casen belyses i følgende afsnit, hvor det strategiske match, ejerstrukturen, værdien målt på P/B og øvrige forhold belyses.

Hvorfor er et opkøb realistisk?

DAB har gennem den seneste årrække fået forbedret sit kapitalgrundlag, hvor banken er blevet helt fri for statslig kapital. DABs kapitalprocent er pr. 30. juni 2018 opgjort til 17,2%, hvor det individuelt opgjorte solvensbehov er opgjort til 9,9%. Dette resulterer i en kapitalmæssig overdækning på 5,4% med et tillæg af det kombinerede bufferkrav på 1,88%-point. Dette er medvirkende til, at Spar Nord ser en attraktiv akkvisitionsmulighed. I forlængelse heraf kan Spar Nord øge sin eksponering ift. kundefokus og geografi samt opnå synergieffekter ift. sammensmeltning af filialer og stabsfunktioner samt IT.

Spar Nord har 51 lokale filialer med en høj grad af tilstedeværelse i det meste af landet – dog med undtagelse af Vest- og Sønderjylland. DAB har 14 lokale filialer, hvor langt størstedelen af disse er placeret i Midt- og Vestjylland samt Syddanmark. Ud fra nedenstående landkort af Danmark kan tilstedeværelsen blandt både Spar Nord og DAB i form af lokale banker ses.

Figur 1: Lokale banker i Danmark repræsenteret af Spar Nord og DAB

Spar Nord og DAB har begge lokale banker i Esbjerg, Viborg, Hobro, Randers og Aarhus samt Svendborg (markeret med gule cirkler). Et opkøb af DAB vil altså kunne resultere i synergieffekter, hvis man vælger at sammenlægge disse lokale banker med hinanden. Endvidere vil et opkøb give Spar Nord en større eksponering mod Vest- og Sønderjylland, hvor DAB har en væsentlig tilstedeværelse. De lokale filialer i området tæller bl.a. byerne Skjern, Varde, Ribe og Sønderborg (markeret med grønne cirkler).

Ejerstruktur

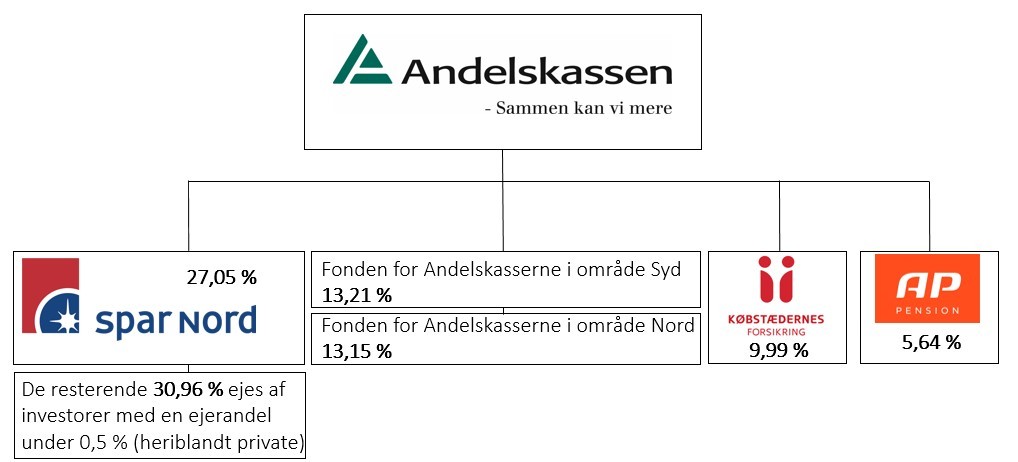

Danske Andelskassers Banks ejerkreds består bl.a. af Spar Nord, Fonden for Andelskasserne i område Syd, Fonden for Andelskasserne i område Nord, Købstædernes Forsikring og AP Pension. Tilsammen ejer disse fem knap 70 % af aktiekapitalen i DAB.

Figur 2: Oversigt over ejerstruktur

Spar Nord: Spar Nord er for nyligt indtrådt i ejerkredsen efter købet af Lind Invest’ store aktiepost. Danmarks femtestørste bank har længe udvist interesse for DAB, og i 2016 indgav de et indikativt bud, der imidlertid blev afvist af DABs bestyrelse og de ejende fonde. Efter købet af Henrik Linds aktiepost til 6 DKK per aktie udtalte Spar Nord følgende i en fondsbørsmeddelelse:

”Vi vil gerne i dialog med DABs bestyrelse om muligheden for, at vi på de rette betingelser kan give alle DABs aktionærer et attraktivt tilbud, og den dialog håber vi, at der bliver lejlighed til at tage i den nærmeste fremtid.”

Der er altså ikke tvivl om, at Spar Nord ønsker at overtage hele banken, men spørgsmålet er imidlertid, om de tilbageværende ejere er interesseret i et salg.

Fonden for Andelskasserne i område Syd og Fonden for Andelskasserne i område Nord: De to fonde blev dannet i 2017, da 16 ejerfonde blev lagt sammen til to. Fondene har en ejerandel på ca. 26 %, og de har tidligere udvist modvilje mod at sælge. I 2016 bakkede de DAB-formanden op, der afviste Spar Nords indikative bud, og i 2017 udtalte de, at deres ejerandel ikke var til salg. Efter fondsbørsmeddelelsen fra Spar Nord i slut september har meldingerne fra fondene være blandet. Formanden for fonden i syd udtalte, at de var villige til et salg, men at det var et spørgsmål om prisen. To dage senere meddelte de to fonde dog, at de ønskede at bevare den stærke lokale forankring:

”Det er som udgangspunkt de to ejerfondes ønske at bibeholde det nuværende ejerskab af Danske Andelskassers Bank. Uanset hvad der måtte være blevet tolket på fondenes intentioner i den seneste tid…”

Købstædernes Forsikring og AP Pension: Købstædernes Forsikring bakkede op om DAB-formanden Jakob Fastrup, da han i 2016 afviste Spar Nords købstilbud. Jakob Fastrup er sidenhen aftrådt som formand, men det vides ikke, hvilken holdning Købstædernes Forsikring har til et evt. opkøb i dag.

AP Pension har haft ejerandel i DAB i mindre end et år. Det vurderes af IPA, at pensionsselskabet ikke vil stå i vejen for et opkøb, hvis den rette pris tilbydes. Det samme vurderes at gøre sig gældende for de private investorer.

Simpel værdiansættelse af DAB

Der er lagt mere fokus på det strategiske perspektiv samt ejerstrukturen i vurderingen af et eventuelt opkøb af DAB. IPA har dog udarbejdet en lille peer group med andre små regionale banker, som har markedsværdier i intervallet 613 mio. til 1.875 mio. DKK. Vestjysk Bank er klart den største markedsspiller og er dobbelt så stor som DAB, men er medtaget, da banken ligesom DAB har en relativ høj eksponering mod landbrug. I analysen er der kun fokuseret på nøgletallene P/B og ROE. Set på ROE har DAB i 2018 ikke præsteret tilfredsstillende ift. øvrige banker, hvor middel er på 10,8%, og DAB kun er på 4,4%. En relativ værdiansættelse udelukkende på P/B indikerer dog, at DAB værdiansættes under gennemsnittet for de øvrige peers. På baggrund af denne simple beregning estimeres en fair kurs på 6,36 DKK, hvilket er en upside på 10,4% fra nuværende kurs på 5,76 DKK. Baseret på P/B er DAB derfor stadig en attraktiv aktie på nuværende kursniveau, selvom et potentielt opkøbsbud falder til jorden.

Tabel 1: Peer group baseret på P/B og ROE

Konklusion:

IPA ser en interessant case i DAB, da vi forventer et opkøbstilbud på alle aktierne i DAB. Eftersom Spar Nord har købt 27,05% af aktierne fra Lind Invest til kurs 6 DKK., forventes der også et bud på minimum 6 DKK pr. aktie på de resterende, hvilket dog kun er en begrænset upside på 4,2%. De øvrige storaktionærer er domineret af Fonden for Andelskasserne i område Syd og Fonden for Andelskasserne i område Nord, som har 26,36% af aktierne. Disse fonde har udtrykt modstand for salg af aktierne i DAB, hvorfor Spar Nord kan være tvunget til at byde mere end 6 DKK pr. aktie. Prisen ud fra nøgletallet P/B er på 6,36 DKK baseret på en peer group med øvrige regionale småbanker, hvilket indikerer en upside på 10% fra nuværende aktiekurs. IPA vurderer dog, at prisen pr. aktie kan blive endnu højere ud fra fondenes krav til værdiansættelsen, hvorfor IPA ser DAB som en interessant købsmulighed. På den anden side er der også risiko forbundet med et køb af DAB, såfremt der ikke kommer et samlet bud fra Spar Nord, og der ikke er enighed i ejerkredsen. Sandsynligheden vurderes dog at være høj for et opkøbstilbud på alle aktierne, hvorfor IPA forventer at købe DAB til porteføljen.

IPA har ved publicering af denne artikel ikke DAB i porteføljen.