Bang & Olufsen – Et blødende brand med en usikker fremtid

Introduktion

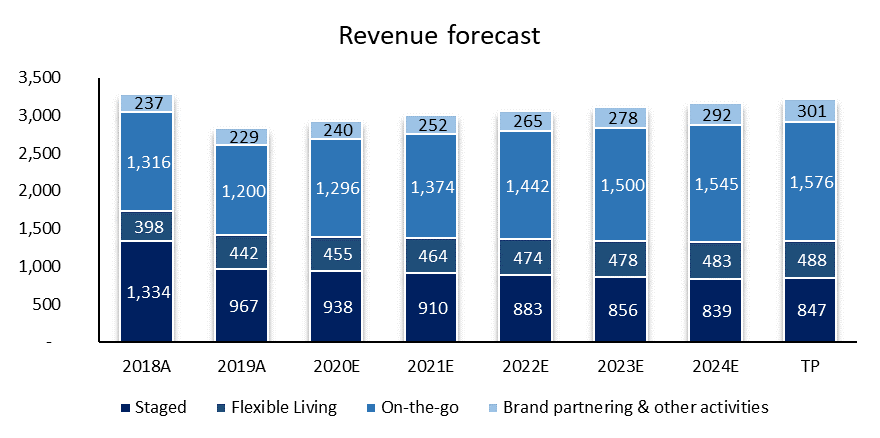

Bang & Olufsen (fremover benævnt B&O) er et dansk børsnoteret selskab, der designer, udvikler og markedsfører et udvalg af high-end produkter; herunder musiksystemer, højtalere, og fjernsyn, som kombinerer ny teknologi med design og kvalitet. B&O har hovedsæde i Struer og har lidt over 900 ansatte. B&O opererer med fire forretningsben: On-The-Go, Flexible Living, Staged og Brand Partnering & other activites. On-the-go står for 42 % af B&O’s omsætning og består af mobile produkter, som kan bruges på farten i bl.a. sociale sammenhænge. Flexible Living består af højtalere, der kan bruges fleksibilitet, hvilket indebærer, at de kan flyttes efter behov – dette forretningsben står for 14 % af omsætningen. Produkterne i forretningsbenet Staged er kendetegnet ved at være deres stationære produkter såsom deres TV og større højtalere, og disse produkter er deres topmodeller. Staged står for 34 % af omsætningen. Slutteligt står brand partnering for de resterende 10 % af omsætningen, og indebærer samarbejde med etablerede brands såsom LG, Lamborghini og Hifiberry.

Figur 1: Omsætningsfordeling jf. regnskabet 2018/2019

Historien om B&O – kort fortalt

B&O blev stiftet i 1925 og blev hurtigt et af Danmarks stærkeste brands. Fra 1960 og frem blev B&O kendetegnet ved at have luksuriøse produkter, som man kunne finde i næsten enhver velhavende danskers hjem. Dette brandomdømme sluttede i midlertidigt i forbindelse med finanskrisen, hvor B&O oplevede et stort fald på en tredjedel i omsætningen. Som konsekvens heraf trådte den daværende adm. direktør af, og i stedet tog Kalle Hvidt Nielsen over og indførte strategien “Pole Position”, som var et forsøg på at øge profitabilitet ved at fokusere på kerneforretningen, og samtidig skære omkostningerne til, hvilket resulterede i, at flere aktiviteter blev outsourcet, antallet af underleverandører blev reduceret, og forsyningskæden blev strammet op.

I 2015 solgte B&O ”Automotive” til sydkoreanske Harman for lidt over en milliard kroner. Året efter blev der foretaget en outsourcingsaftale med LG Electronics, som skulle hjælpe B&O med at holde trit med den teknologiske udvikling og sikre adgang til leverandørkomponenter til en fornuftig pris. Efterfølgende solgte B&O med Tue Mantoni i spidsen forstærkerforretningen, ICE Power, med argumentet om at fokusere yderligere på kerneforretningen. Henrik Clausen tiltrådte som ny CEO i 2016 og leverede et flot regnskab i sit første år, hvor han vendte et underskud fra 19 mio. kr. til et overskud på 31 mio. kr., hvilket var med til at få aktiekursen til at stige fra det daværende kursniveau på 70 kr. til 106 kr. på få måneder. Udsigten til vækst på toplinjen på 10 % over en årrække og et påbegyndt aktietilbagekøb fik aktien til at nå et rekordniveau på 185 kr. i januar 2018.

Det seneste år er det kun gået den forkerte vej for B&O med 4 nedjusteringer fra december 2018 til oktober 2019. Det seneste kvartalsregnskab viste et omsætningsfald på 30 % og et driftsunderskud på 125 millioner. Det var ventet, at der ville komme et underskud som følge af, at B&O havde prioriteret af få normaliseret lagrene hos retailforhandlerne, og derudover har Q1 været historisk dårlig for B&O. Dog var faldet i omsætningen større end ventet, hvilket resulterede i at Henrik Clausen blev afsat, og den nye direktør, Kristian Teär, blev valgt som den femte direktør på bare 11 år.

Markedet

B&O er en af de helt små spillere på markedet, hvor de udgør en atomisk størrelse ift. de store spillere på markedet, såsom Samsung, Sony og LG. Til gengæld har B&O differentieret sig ift. sine konkurrenter, og efter Loewes konkurs i juli 19, har B&O ikke længere en direkte konkurrent. Loewes konkurs kan potentielt medføre, at B&O vil hente markedsandele. Dog er konkurrencen på almindelig audio/video produkter intens, og de øvrige konkurrenter i markedet er begyndt at levere produkter, der designmæssigt og ikke mindst funktionelt kan konkurrere med B&O’s produkter blot til en markant lavere pris. Markedet er ikke mindst kendetegnet ved at have en voldsom teknologisk udvikling, hvor produkter hurtigt bliver ældet. Den teknologiske udvikling har været en hæmsko for B&O’s succes, da selskabet konstant har været bagud på det teknologiske del, hvilket bl.a. kom til udtryk ved, at B&O først kom med deres smart-tv flere år efter konkurrenternes.

Hvordan skal B&O få succes?

Kristian Teärs nylige ansættelse kan ses som det sidste forsøg på et selvstændigt B&O, og for at dette kan lykkes, skal B&O øge omsætningen markant. For det første B&O skal sælge flere af de ellers succesfulde headsets, som i dag udgør 60 % af omsætningen. Headset-industrien er en af de områder, hvor den globale elektronikindustri for alvor mærker vækst, problemet er blot at konkurrenter, heriblandt danske GN Store Nord med sine Jabra-høretelefoner, er ved at indhente det kvalitetsforspring, som B&O har haft. For det andet skal B&O omsætte mere på deres multiroom-funktion, hvor B&Os højtalere kan kommunikere sammen og spille den samme musik i forskellige rum. For det tredje er det afgørende, at B&Os nye soundbar og TV leverer en god omsætning, da det er forventet, at disse skal levere 25% af omsætningen i 2. halvår, og at de to yderligere produkter, der bliver lanceret i 2020, også leverer en markant omsætning. For det fjerde forventes det, at B&O forbedrer deres point of sales med 10 %.

Uret tikker dog mod B&O. På bare et år er deres kontantbeholdning gået fra at være på over 1 mia. kr. til blot at være på 275 mio. kr. i Q1. Det er altafgørende, at B&O får gang i deres omsætning igen. Det synes umuligt at nå i mål med forventningerne til året, som indebærer en positiv EBIT-margin på over 2.1 % og positive frie cash flows, hvis ikke omsætningen løftes markant.

Opkøbsmulighed

En nødsituation for B&O vil sandsynligvis være en strategisk køber, da B&O efter al sandsynlighed er et for godt et brand til at smide væk, og derudover vil det passe godt ind i en produktportefølje i en større virksomhed. Et konkret bud på et interesseret selskab kunne være koreanske LG, som B&O i forvejen har en strategisk aftale med indenfor TV. En anden mulighed er den kinesiske rigmand, Qi Jianhong, der tilbage i foråret 2016 forsøgte at opkøbe B&O til virksomheden Sparkle Roll Group, som er distributør af luksusvarer indenfor bl.a. biler, vine og smykker. Det daværende bud lå på 3.6 mia. kr, hvilket svarede til en værdi på 85 kr. pr. aktie. Dengang var den daværende storaktionær, ATP, dog ikke tilfredse med tilbuddet, hvorfor opkøbet aldrig blev aktuelt. I stedet øgede Qi Jianhong sin ejerandel til 20 %, som han sidenhen har reduceret til nuværende 14,9 %. Ikke desto mindre er han forsat den største aktionær i selskabet. En anden kinesisk køber er også en mulighed, da man i Kina har en voksende middel- og overklasse, som i høj grad efterspørger importeret luksus, og stærke mærkevarer fra specielt Vesten. Hvem en potentiel køber kunne være, er som sagt svært at spå om, men bestyrelsesformanden, Ole Andersen, har tidligere på året åbnet for købshenvendelser.

Værdiansættelse af B&O

Værdiansættelsen af B&O tager udgangspunkt i en traditionel DCF-analyse. For at illustrere muligheden for et opkøb af selskabet af en kapitalfond, er der ligeledes udført en Leverage Buyout-værdiansættelse med udgangspunkt i en kapitalstruktur med en høj finansiel gearing.

DCF

Til DCF-analysen har vi valgt at lade omsætningsvæksten og EBITDA-marginen være de primære drivere for værdiskabelselsen i selskabet. Omsætningsvæksten er yderligere fremskrevet med inddeling i selskabets fire produktsegmenter; ’Staged’, ’Flexible Living’, ’On-the-go’ og ’Brand-partnering and other activities’. Denne inddeling er valgt med baggrund i de meget forskellige vækstrater, som ses i de markeder, B&O opererer i og i nedenstående figur:

Figur 2: Forecast af omsætning

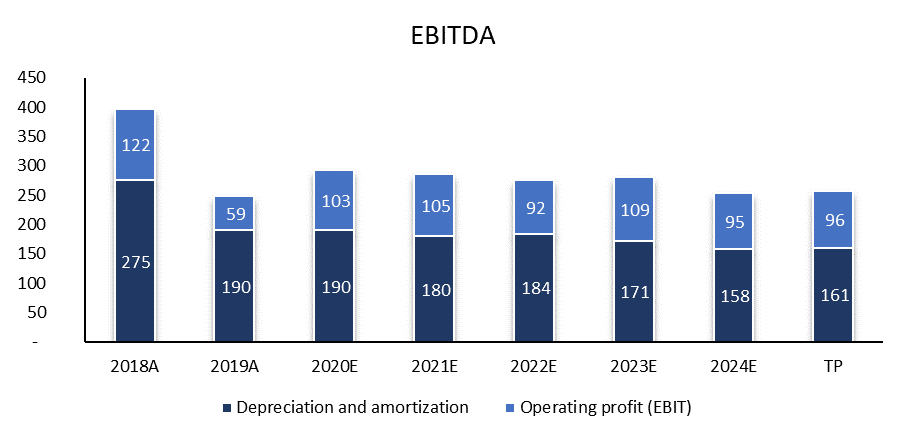

Til fremskrivningen af profitabiliteten i selskabet udtrykt ved EBITDA er der anvendt en EBITDA-margin, som reflekterer de udfordringer, som selskabet står overfor i øjeblikket. IPA forventer, at selskabets profitabilitet ikke kan måle sig med de historiske EBITDA-marginer i den kommende periode, da der foretages store ændringer i distribution og branding af selskabets produkter. Vi forventer derfor, at selskabets EBITDA-margin vil falde til niveauet 8-10% i hele forecast-perioden.

Figur 3: Forecast af EBITDA

For at komme frem til det frie cash flow i B&O justerer vi NOPAT for afskrivninger, ændringer i arbejdskapitalen og kapitalinvesteringer. Dette betyder samtidig også, at der forventes lavere niveau af kapitalinvesteringer i fremtiden, da det ikke vil være nødvendigt at opretholde den samme aktivbase. Det forventes, at der vil være en periode, hvor dette kan skabe ekstraordinært frit cash flow i takt med at aktivbasen reduceres. I forhold til arbejdskapitalen antages det, at B&O vil fastholde en arbejdskapital relativt til omsætningen svarende til de historiske tal.

I beregningen af selskabets afkastkrav er der anvendt en klassisk WACC-beregning, hvor det antages, at selskabets kapitalstruktur forbliver konstant i fremtiden. Da denne antagelse ikke vil være sand i tilfælde af et Leveraged Buyout, retfærdiggøres brugen af en alternativ værdiansættelse til dette scenarie.

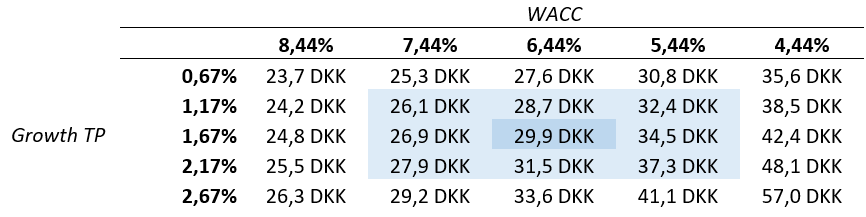

Det vægtede gennemsnit af kapitalomkostningerne beregnes med udgangspunkt i en target kapitalstruktur med 10% gæld og 90% egenkapital. Derudover beregnes afkastkravet til egenkapitalen med udgangspunkt i en beta på 1,22 og en markedsrisikopræmie på 5,75%. Resultatet bliver en WACC på 6,44%, som anvendes til diskontering af de frie cash flow i værdiansættelsen. Dermed estimeres selskabsværdien til 29,9 kr. pr. aktie. Nedenstående figur illustrerer følsomheden overfor ændringer i WACC og terminalvæksten.

Figur 4: Sensitivitetsanalyse af DCF

I det mest sandsynlige scenarie vurderes det, at selskabets værdiansættelse er på 29,9 DKK pr. aktie. Denne værdiansættelse af selskabet indikerer altså en downside på 21% fra den nuværende aktiepris på 38 DKK.

LBO

For at belyse den potentielle værdiansættelse af B&O i en situation, hvor en kapitalfond opkøber selskabet, har vi udarbejdet en Leveraged Buyout-værdiansættelse (LBO). I denne model antages det, at kapitalfonden opkøber selskabet ved at rejse gæld, nedbringe gælden i en ejerskabsperiode på 6 år og derefter sælge selskabet igen.

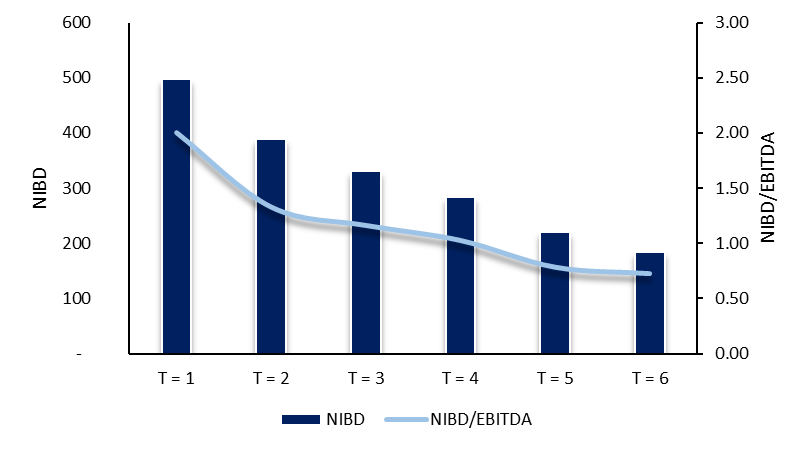

Ved kapitalfondens indgang har vi antaget, at der kan rejses gæld, så selskabets gearing (NIBD/EBITDA) er på 2,00x. Dette betyder, at kapitalfonden kan rejse gæld for 498 mio. DKK med udgangspunkt i EBITDA-niveauet fra årsregnskabet 2018/19. Resten af finansieringen af opkøbet vil bestå af egenkapital, som kapitalfonden stiller til rådighed. Efter opkøbet vil kapitalfonden benytte frie cash flows i ejerskabsperioden til at nedbringe gælden til 184 mio. DKK, hvorefter selskabet sælges.

Figur 5: Udvikling af gearing

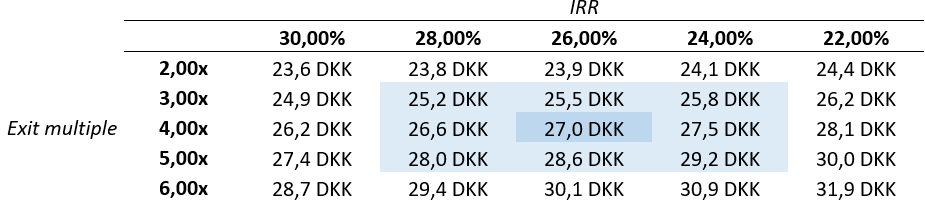

Vi vurderer, at der kan være variation i den forventede IRR for kapitalfonden ved investeringen samt den multipel (EV/EBITDA), som kapitalfonden kan videresælge B&O til (”exit multipel”). Derfor har vi foretaget en sensitivitetsanalyse på disse to parametre.

Figur 6: Sensitivitetsanalyse af LBO

Her vurderes, at den mest sandsynlige købspris i en Leveraged Buyout-situation er 27,0 DKK pr. aktie. Vi ser dog, at der er udsving til 23,6 DKK pr. aktie og 31,9 DKK pr. aktie afhængigt af kapitalfondens afkastkrav og den multipel, selskabet kan videresælges til ved exit. Ved den mest sandsynlige værdiansættelse af selskabet er downside fra den nuværende aktiepris på 29%. Ved en gearing på 2,00x vil opkøbet blive finansieret ved 29% egenkapital og 71% gæld med en Enterprise Value på 705 mio. DKK.

I værdiansættelsen ved LBO’en har vi ikke indregnet potentielle synergier ved et nyt ejerskab af B&O. Forudsætningerne for de frie cash flow i denne værdiansættelse er således de samme som i Discounted Cash Flow-analysen.

Konklusion

Efter at have belyst de historiske udfordringer i B&O både ledelsesmæssigt og strategisk tegner der sig et billede af, at B&O er i store problemer. IPA har analyseret værdien af B&O gennem brug af DCF og LBO. Med udgangspunkt i værdiansættelsen af selskabet har IPA ikke valgt at tilføje selskabet til den eksisterende portefølje, da både DCF-analysen og LBO’en indikerer en downside med vores forudsætninger. Der skal igen nævnes, at der er stor fremtidig usikkerhed i B&O, og det har derfor været en stor udfordring at foretage et realistisk forecast af cash flowet. Når alt kommer til alt, ser IPA dog en klar kurstrigger i, at B&O kan blive opkøbt, idet selskabet, trods alt, stadig har en høj brandværdi og samarbejdsaftaler med flere større selskaber, som kunne være interesseret i at købe B&O.

Hverken IPA eller forfatterne af denne artikel ejer aktier i B&O.