Matas A/S – Value case med stor upside

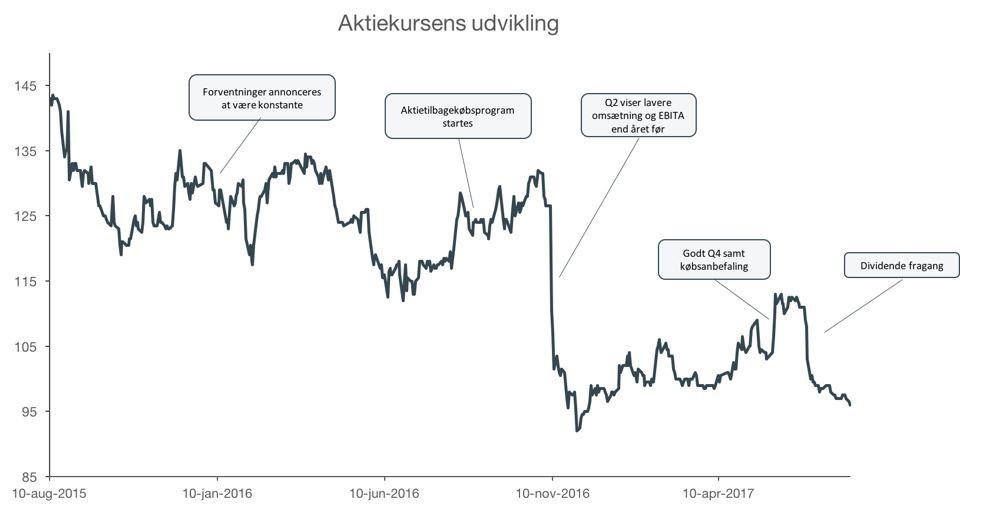

Investment Panel Aarhus (IPA) har igen valgt at kigge på Matas A/S, da vores sidste værdifastsættelse resulterede i en ”Hold”-anbefaling tilbage i maj 2015. Da IPA sidst kiggede på aktien var der begrænset kortsigtet potentiale, men for investoren interesseret i dividendeudbetalinger var aktien interessant. Siden 2015 er aktieprisen faldet med en mere intens konkurrence samt ny CEO, og derfor har IPA valgt at tage aktien op til genovervejelse.

Figur 1

Om selskabet

Detailkæden Matas har med sine 287 butikker formået at etablere et helt unikt brand. En brand genkendelse på 98% blandt kvinder gør Matas til den foretrukne destination for køb af skønhedsprodukter, og med deres loyalitetsprogram Club Matas formår detailkæden at holde fast på sin kundegruppe, når flere konkurrenter indtræder på det danske marked. Indtil dato har Matas haft en fordelagtig position med 40% markedsandele på trods af, at der er etableret mere end 70 Normal butikker i Danmark. Club Matas er ikke blot tiltænkt at holde på deres kunder, men har også potentialet til at drive fremtidig vækst og mindske de cykliske trends, virksomheden oplever. Uddeling af point til kunder ved køb i Club Matas programmet tillader Matas og dens ledelse at opnå forbrugsdata på op til 1,7 millioner danskere og herigennem få indsigt i forbrugsmønstre. Forbrugsmønstre, der giver muligheden for optimal målrettet marketing og kommunikation med kunder, som ingen anden dansk detailkæde kan komme i nærheden af.

Siden IPA sidst kiggede på casen er antallet af kvinder, der er medlem i Club Matas i alderen 18-64 år steget fra 60% til 70%. Matas er desuden begyndt at købe selvstændige Matas forretninger, mens StyleBox initiativet viser positivt potentiale. Sidste år var også året hvor Matas åbnede sin hidtil største butik, som tester et bofællesskab med et apotek, hvilket er gjort muligt ved en ændring af apotekerloven i 2015. Forsøget med bofællesskabet viser allerede potentiale over forventningerne.

At opnå de tekniske evner kræver investering og langsigtet fokus, og ændringen af ledelsens incitament-aflønning fra at være aktionær-fokuseret til at basere sig på selskabets performance fremfor aktiekurs taler for potentialet. Ledelsen har drevet Matas fornuftigt i et årti, men der er behov for ændringer, som ses gennem et nyt bestyrelsesmedlem, Mette Maix, og ny CEO, Gregers Wedell-Wedellsborg. Deres nye strategi ”Den ultimative forskel” sigter proaktivt mod at opfylde kundernes behov og levere den bedste kundeoplevelse. For at styrke kundeoplevelsen er der i efteråret 2016 blevet ansat en ny salgsdirektør, igangsat træningsprogram af personalet, styrket sortiment og butiksindretning. Under deres ledelse har Matas haft en lille årlig vækst, mens de har effektiviseret driften og skabt stigende positive årsresultater. Nedenfor er selskabets vækst illustreret.

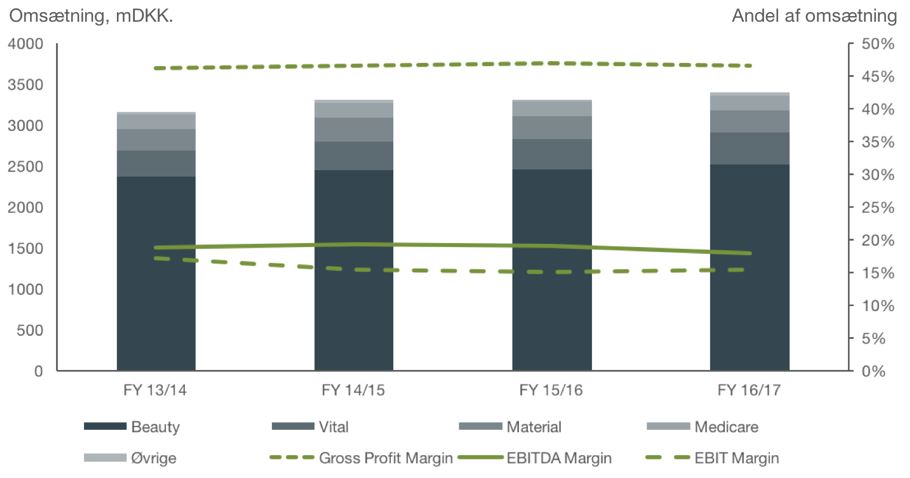

Figur 2

Finansielt har Matas oplevet en stigning i omsætningen på 7,3% siden FY 13/14. Omsætningsvæksten kommer primært fra vital-segmentet, som er vokset med 20,1% siden 2014, beauty-segmentet er vokset med 6,6% og er dermed det næstmest voksende segment i Matas. Indtjeningsmarginer er stabile med en bruttofortjeneste-margin på mellem 46,1-46,9%. EBITDA-margin og EBIT-margin har siden FY 13/14 været svagt faldende, og det kan forklare, at Matas har initieret et omkostningsreduktionsprogram med en forventet helårseffekt på 25-30 mDKK. Den rentebærende gæld er faldet siden FY 13/14 til et niveau på 2,5x EBITDA.

Matas’ fremtidige potentiale er begrænset givet deres geografiske afgrænsning og forøgede konkurrencesituation, som presser deres marginer. Deres manglende ekspansion har ført dem i defensiven på hjemmemarkedet, hvor de er tvunget til at forsvare deres markedsandele. Potentialet i at udnytte big data er stadig signifikant, men om selskabet formår dette er endnu uvist og forventes ikke i den nærmeste fremtid, da ingen klare mål for anvendelse af kundedata specificeres i den seneste årsrapport. Der er dog fremadrettet øget fokus på digitalisering. Det ses bl.a. gennem ansættelsen af den nye CEO med særlige kompetencer indenfor digitalisering. Dog identificerer IPA et stort uudnyttet potentiale i det 1,7 mio. store netværk, de har formået at bygge op.

Værdiansættelse

Til at prisfastsætte Matas har IPA i denne omgang valgt at benytte ReOI modellen og dividend discount modellen, da disse modeller empirisk set performer bedre end DCF modellen ifølge Penman.

Dividend discount modellen er valgt på baggrund af, at IPA ser Matas-aktien som en klassisk dividende-aktie. Matas har begrænset vækstmuligheder, men en rigtig god position på det danske marked, hvor de formår at tjene gode penge på denne position. Matas har da også siden deres introduktion på den danske børs betalt udbytte hvert år.

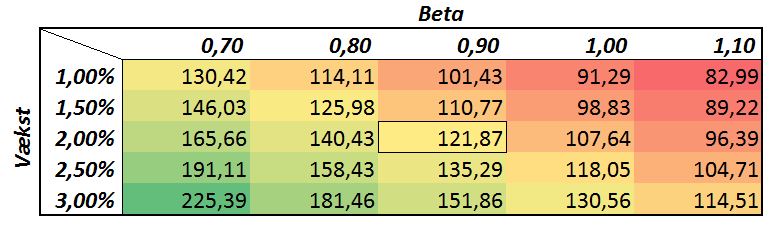

Siden IPA ikke ser meget vækst i Matas-casen har vi valgt at sætte terminalperioden som den næste periode. Terminalperiode-væksten er som oftest afgørende for prisfastsættelsen. IPA fandt det ikke frugtbart at skulle estimere udbytte for de kommende år. Terminalperiode-væksten er sat til 2%, hvilket kan virke højt, men vi finder det sandsynligt, at Matas vil følge resten af den danske økonomi. Vores return of equity er udregnet til at være 7,27%, hvor vi har en risk-free rate på 1,00% og et market return på 7,97%. Beta er fundet til værende 0,90, hvilket kan synes en kende lavt, men vi mener, at det er realistisk taget i betragtning af, at Matas sælger en del low-cost produkter.

Med disse tal i baghånden finder vi, at en fair-value for Matas aktien ligger på 121,87 DKK, hvilket betyder, at aktien har en upside på 37,7% pr. dagens dato.

En følsomhedsanalyse, hvor der ændres på beta-værdien og på terminalvæksten ses nedenfor.

Figur 3

For ikke at lade discount dividend modellen stå alene har vi også valgt at lave en residualindkomst model (Residual Operating Income), således analysen kan valideres. Ved ReOI-modellen undersøges der, hvor god ledelsen er til at forvalte den egenkapital, aktionærerne stiller til rådighed. I takt med, at selskabet bliver effektiviseret, er ledelsen blevet bedre til at forvalte den egenkapital, de har til rådighed. Nutidsværdien af residualindkomsten og egenkapitalen summeres og giver en aktiekurs på 143,8 kroner pr. aktie. 67,2 kroner af markedskursen er allerede sikret igennem egenkapitalen – alt værdi herefter er baseret på potentielle fremtidige resultater, som bygger på præcis samme antagelser som i DDM modellen. Det attraktive her ved ReOI modellen er, at den er mindre følsom overfor ændringer i parametre end øvrige modeller. Hvis risiko- og vækstmålene ændres til usandsynlige værdier, viser modellen stadig en estimeret aktiekurs over den nuværende markedsværdi – kun ved et beta over 1,3 ændres denne værdifastsættelses konklusion.

Figur 4

ReOI modellen viser altså en gevinst på 62%, som er en smule mere end DDM modellen. Det vigtige er her at pointere, at begge modeller er enige i, at der er en gevinst i Matas aktien på lang sigt!

Konklusion

IPA ser Matas aktien værende billig med begrænset downside. Egenkapitalen og deres ubrudte historik med udbetaling af udbytter mindsker risikoen for yderligere kurstab. På samme tid har aktien potentiale til at stige i kurs med selskabets loyalitetsprogram og konstant omkostningsfokus. Den øgede konkurrence på markedet truer den fremtidige profitabilitet, men IPA vurderer ikke, at det truer nok til at retfærdiggøre den nuværende kurs. IPA anbefaler et køb med en upside på hhv. 37% i DDM modellen og 62% ReOI modellen. Aktien anses som en stabil og mindre risikabel aktie, og IPA har derfor valgt at tilføje aktien til porteføljen.