SKAKO – er én af årets højdespringere, et godt køb nu?

SKAKO A/S er et dansk selskab med hovedsæde i Faaborg. Selskabet er noteret på den danske børs OMXC Small Cap. SKAKO har to forretningssegmenter: SKAKO Vibration og SKAKO Concrete. I 2015 beskæftigede selskabet 180 medarbejdere.

Det ene forretningsben, SKAKO Vibration, udvikler og sælger vibrationsudstyr til mine- og fremstillingsindustrien. Dette segment har produktion i Danmark og Frankrig, og produktionsudstyret er en egenudviklet know-how teknologi. Segmentet har en nichestrategi i vibrationsudstyr, hvor man primært sælger til EU og Nordafrika. Nettoomsætningen i 2015 var 150,4 mio. kr., hvilket svarer til 47,1% af den samlede omsætning i SKAKO A/S.

Det andet forretningsben, SKAKO Concrete, er en projekt- og ingeniørvirksomhed. Forretningsområdet er maskiner og processtyringsanlæg til fremstilling af beton. Meget af produktionen er outsourcet til underleverandører, hvilket er gjort med henblik på at reducere omkostninger og rette fokus mod sine kernekompetencer og de geografiske områder EU, Mellemøsten og Nordamerika. Nettoomsætningen i SKAKO Concrete er 168,7 mio. kr. svarende til 52,9% af selskabets samlede omsætning.

Nylig udvikling

På baggrund af to store ordrer i slutningen af oktober på samlet 37 mio. kr. buldrede SKAKOs aktiepris op til 137 kr. – det højeste niveau i otte år. Den første kontrakt lød på omkring 22 mio. kr. hos Benders Sverige, som i første halvår af 2017 skal have leveret og installeret SKAKOs nyudviklede betonblander. Den anden store ordre i slutningen af oktober var fra et asiatisk firma, og denne ordre lød på 15 mio. kr. Aktien faldt dog tungt igen efter regnskabet for tredje kvartal, som viser vigende indtjening og et overskud efter skat på 3,8 mio. kr. mod 4,6 mio. kr. i samme periode sidste år. På årsbasis fastholder ledelsen desuden forventningerne om et overskud efter skat på 15-25 mio. kr. mod 13,2 mio. kr. sidste år. Aktieprisen falder til 95 kr. per aktie, men har dog fortsat oplevet en stigning på over 100% i år.

Signaler fra ledelsen

CEO, Carl Christian Graversen, solgte i begyndelsen af september 2016 aktier i SKAKO for knap 500.000 kr. Dette vurderer IPA som værende et negativt tegn. Det giver dog ikke et entydigt billede af ledelsens egne forventninger til fremtiden, da økonomidirektør Jakob Alsted Have købte aktier for 300.000 kr. i juni måned. Derudover har flere betydningsfulde bestyrelsesmedlemmer i SKAKO en stor beholdning af aktier i selskabet. Henrik Lind, der er bestyrelsesmedlem i SKAKO og stifter af bl.a. Lind Capital, Lind Invest og Danske Commodities, ejer mere end 400.000 aktier, hvilket svarer til ca. 30 % af aktiekapitalen i SKAKO.

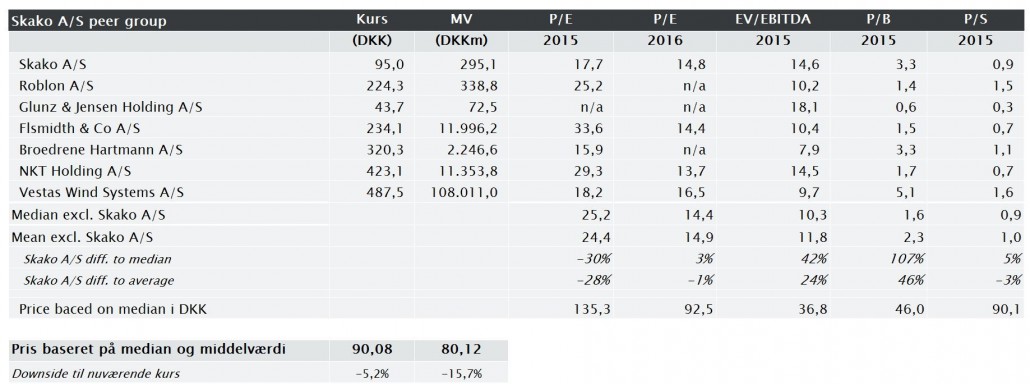

Peer group sammenligning

For at finde peers til SKAKO og foretage en relativ værdiansættelse er det vigtigt at finde ensartede selskaber, dvs. både på forretningsområde, produkter, markedsværdi og lignende. Da SKAKO er en specialiseret ingeniørvirksomhed med en nichestrategi indenfor vibrationsudstyr til bl.a. bearbejdning af mineraler og processtyringsanlæg til fremstilling af beton, kan det være svært at finde lignende virksomheder at sammenligne med. Derfor vurderer IPA, at det vil være mere hensigtsmæssig med en peer group værdiansættelse af danske ingeniør- og industrivirksomheder. En stor del af disse virksomheder har dog en meget større markedsværdi, og de agerer alle i forskellige industrier. En peer group analyse af sektoren giver imidlertid stadig et udmærket fingerpeg om, hvad danske aktier i branchen bør handles til.

Vi ser fra peer group analysen, at SKAKO handles til en relativt dyrere pris, når man ser på de udvalgte nøgletal. Det skal dog noteres, at virksomheder som Vestas og FLSmidth handles til en markant højere markedsværdi end SKAKO og derfor ikke er direkte sammenlignelige. Med dette in mente vurderer IPA, at downsiden til de udvalgte peers bør være højere, end hvad der ses af ovenstående tabel.

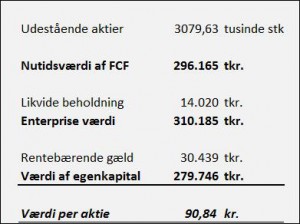

Værdisættelse ud fra frie cash flows

Efter et nogle år med dårlige resultater formåede SKAKO i 2015 at vende skuden og kan dermed ses som værende en vellykket turn-around.

Efter nogle år med dårlige resultater formåede SKAKO i 2015 at vende skuden, og koncernen kan dermed ses som værende en vellykket turn-around.

På trods af den vellykkede turn-around har vi baseret vores DCF-analyse på mindre forbedringer i indtjeningen svarende til 0,1% pr. år på EBIT-marginen og kun 2% omsætningsvækst i fremtiden. Grunden til at der ikke indregnes større forbedringer begrundes med ønsket om at lave en konservativ DCF-analyse. Af- og nedskrivninger sættes til middelværdien af de seneste seks år i % af omsætningen. Disse har ligget stort set konstant over hele perioden (hhv. mellem 1,13%-1,74% og mellem 1,25%-1,86%). Desuden benyttes en fast WACC på 7,4 %.

Baseret på disse antagelser estimeres markedsværdien af egenkapitalen hos SKAKO til 296,2 mio., hvilket medfører en aktiepris på 90,8 kr. Dette betyder, at vi ser en downside på ca. 4% sammenholdt med den nuværende kurs på 95 kr.

Som følge af de konservative antagelser, der ligger til grund for DCF-analysen, foretages en følsomhedsanalyse, hvor der primært kigges på værdien, såfremt SKAKOs ledelse formår at forbedre de nuværende resultater. Kigges der på den estimerede aktiekurs i følsomhedsanalysen i figuren nedenfor, ses det at den nuværende markedskurs implicit antager en forbedring i EBIT-marginen på 1% (op fra de nuværende 5% margin til 6% i fremtiden).

Vi er dog overbeviste om, at vi i analysen har sat EBIT-margin i terminal-leddet meget konservativt, og at de indprisede forbedringer bestemt ikke er urealistiske. Dog forholder vi os tilbageholdende overfor at skulle indprise yderligere forbedringer (og dermed have en markedskurs over 100 kr.), inden vi hører ledelsens forventninger for fremtiden. De to store ordrer i betondivisionen betyder formentligt, at 2017 bliver et fornuftigt år for SKAKO. Hvor stor fremgangen vil være, vil vi afvente. I forbindelse med 2016-årsrapporten, der offentliggøres 22. marts 2017, får vi et bedre billede af ledelsens forventninger for 2017.

Konklusion

SKAKO har i den seneste tid gennemgået en turbulent periode med store stigninger i aktieprisen efterfulgt af priskorrektioner. Prisen har i de seneste uger stabiliseret sig i midt 90’erne, hvilket er i overensstemmelse med estimaterne baseret på vores ’peer group’- og ’cash flow’-analyse. På denne baggrund foreslår IPA, at man holder SKAKO aktien. De to nye ordrer tyder på et spændende 2017 for SKAKO, og vi vil i IPA følge virksomhedens udvikling. Skulle aktien falde, eller skulle bedre fremtidige forventninger opstå, ser vi SKAKO som en oplagt porteføljekandidat. IPA vælger dog på nuværende tidspunkt ikke at gå ind i SKAKO-aktien, men afventer udmeldingen omhandlende forventningerne til 2017 fra 2016-årsrapporten.